新的暴风来临了。矛头直指资源再分配。

又一次资产飞跃越来越近了。唯一的遗憾是我也不知道什么时候来,但至少现在还不具备。

一个民族要想在这个世界的大舞台上保持着竞争力!唯一要做的只是把资源快速准确的分配到该阶段对大家有贡献的人而已。来吧,资源运动起来。

又一个新博客

新的暴风来临了。矛头直指资源再分配。

又一次资产飞跃越来越近了。唯一的遗憾是我也不知道什么时候来,但至少现在还不具备。

一个民族要想在这个世界的大舞台上保持着竞争力!唯一要做的只是把资源快速准确的分配到该阶段对大家有贡献的人而已。来吧,资源运动起来。

上回说到抄底,有些地方要各位注意,当时很忙,实在没时间细说,这里终于有时间补上~

今年的市况简要回顾

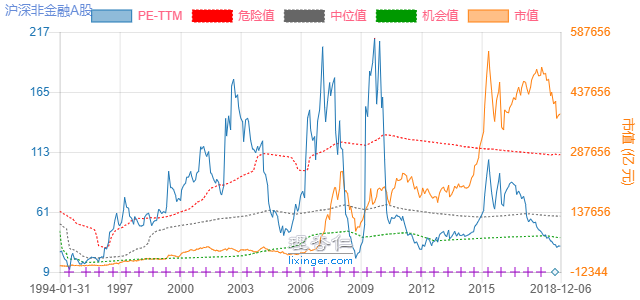

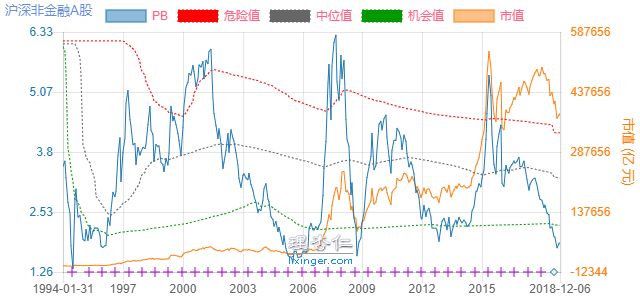

2018年A股的估值水平在2017年回落的基础上继续大幅回落,不同于2017年的结构分化,2018年其间绝大多数时间市况表现为整体性的下跌,同时2017年风生水起的价值蓝筹同样出现较大幅度的回落。如果用一张图描述市场出现较大幅度的调整,可以看到经过几轮下跌之后,估值水平进一步回落到历史底部区域。

形成熊市原因分析

首先,市场将下跌的主要原因归咎到贸易战,实际情况是贸易战互加关税的启动时间是10月之后,之前至多是个心理预期上的利空,贸易战真正的危害在下跌期间并没有体现,其利空逻辑根本没有充分展开。因此贸易战无法解释今年三波主要下跌的前两波,而导致今年的主要跌幅又是前两波下跌完成的。

1.市场年初的第一次大幅下跌是在一月末,因为此时必须披露年报预告,2014~2015年中小创大量公司并购重组对赌三年期满,业绩集中暴雷,商誉大幅减值、业绩造假、增速大幅下行极大的打击了炒家的风险偏好,市场开始清算之前遗留的问题。但同时,上证50代表的蓝筹一样出现了可疑的大幅下跌。

市场的风险因素

年初根据当时的情势,做了如下三点基本判断:

1.2018年宏观经济增速大概率出现回落下行,之前的回升属于L型底部的回复性波动,不是新周期。

2.中美贸易战将作为一个新变量影响市场,市场对这个变量没有给予足够的关注,从而可能成为超预期因素影响市场。在经济周期的上行阶段,国家之间的贸易冲突可以通过获得全球新增量得到解决,而经济衰退的下行周期没有这样的增量,导致冲突尖锐化、复杂化、长期化,将会长期作用、影响市场。

3.综上,内外部因素都不支持牛市,过去的2017年那样低波动率慢牛是不可持续的,虽然历史从来不会简单重复,但相比过往历史,我们认为今年的总体状况很可能最接近2004年(去杠杆、降风险,出台资管新规约束表外,与2004年政府启动宏观调控的基本环境相近),如此将出现比较大的熊市调整,估值水平有可能向港股靠拢,港股通的连通器作用将在今年发挥出巨大的威力,上证极限支撑在2450。

我们认为当前市场最大的风险不是具体标的选择的投资风险,甚至不是系统性风险(已经基本释放),而是市场认知逻辑的跳变,如估值水平中枢的大幅变化,以及本币计价的基金资产因人民币汇率大幅贬值出现的全球购买力损失。中国证券市场创立于1990年,过去的经验基本是经济周期上升阶段形成的认知(1982年~2012年是康波前30年,这个阶段形成的经验是全球经济上升景气周期的循环阶段),从来没有衰退到萧条的经验,之前经验总结归纳出的逻辑和标准可能都要打个问号。A股之前的规律是20倍PE为低估,该逻辑的前提是未来不来,同样的公司香港5倍估值水平,还有港股通这个连通器,为何如此迷之自信?估值反映投资者对未来预期的乐观程度,高估值反映因为看好所以乐于给出高溢价的情绪,那么当高增长阶段过去,甚至经济衰退可能到来的时候,这个估值差的存在是否合理,或者说差异多少是合理的?前者一旦发生,过往形成有关估值的经验认知可能失效,市场可能需要长时间试错才找到价值的中枢。回答我们身在历史进程何处这类问题是最困扰的问题。而监管的行动,又进一步把经验覆盖的已知、可识别、可防范的风险推向未知、不可识别、不可防范,经验之外的风险方向 。

如果全球宏观经济出现衰退乃至萧条,各国可能出台一些刺激性政策,包括货币、财政、汇率等政策,目前的国际关系缺乏协调,一国激进的政策很有可能引发国与国之间的冲突,如贸易战和竞争性贬值。这种冲突不仅会在心理预期上冲击市场,黑天鹅频飞,而且会严重影响到过去成长性较好的公司,这类公司基本都是参与全球产业链分工获得成长的,企业很难独立应付消化贸易冲突、关税上升、汇兑损失。经济放缓、衰退、萧条,有可能极大的改变企业的营商环境,进而冲击企业原有成熟的商业模式,过于依赖原有路径的企业变革中可能会受到较大的影响 ,而原先对公司的成熟分析框架也需要重新调整。

2019年展望、计划及对策

经济衰退全面化、贸易冲突长期化、政治博弈复杂化是我们对未来一年的三个核心假设。最新市场主流的判断是2019年中期见底,可能是基于两点:1.市场判断利好政策陆续进场转化为实际效果对冲经济衰退会在2019年中期起效,即目前新出台的政策已经不能挽回2019年上半年经济增速下台阶的预期;2.市场目前普遍认可市场底滞后于政策底的时间大概是半年。依照过去的经验,底部区域的顺序是:估值底、政策底、市场底、经济底,如此将上述思考两者综合之间基本得出明年中期见底的推论。但这个逻辑有个隐含前提,那就是经济底虽然滞后市场底,但相距时间不能太远,而且经济要真见底,否则这个市场底就很难维系,因此该判断实质是赌政府的积极干预政策起效,而且贸易战会结束,国家之间像2008年那样协调行动,共同对抗衰退和危机,我们认为这个假设不成立,因为经济所在周期阶段不同。

我们对2019年做三种场景假设:2450底部成立的阻尼震荡、衰退抵抗式下跌寻底、破位大幅下跌。

目前我们为三种可能性的场景概率分配分别为30%、60%、10%,我们会密切关注事态发展,根据变化迭代概率分布,并安排对应的策略调整,但除了第一种场景,过程都有可能造成价值浮亏方向的波动。需要注意的是上述三个场景之间存在演化关系,场景1跌破就是场景2,场景2再出现暴跌演化出场景3。

目前认为最大的可能是场景2,计划应对的策略是在击穿2450支撑后逐次抄底建仓,建仓中轴线在2250上下。场景2的核心风险是可能演化成场景3,后者就是市场崩溃。如果出现场景2演化成3的情形,我们应对的手段就是开股指期货空单对冲风险、购买黄金ETF、做多国债期货,在这三者中选一。

策略的选择

证券市场一直存在市场风格的切换轮回现象,因此存在投资策略适用性的阶段循环,我们推测未来阶段最佳的投资策略是择机买入成长空间大行业中专注的公司,简单浓缩一句话,就是投资明天的中国。前面我们提到,我们判断过去数十年做大做强的逻辑被证伪,相信尘埃落定后全社会都会反思这段过往。类注册制和退市制度组合推出后,上市不再是门槛,反而是优质公司甄别成为资金首要的关注点。而当前的下跌估值部分的风险已经释放了大部分,可以考虑抄底。抄底的标的主要考虑如下:目前在全球产业链分工协作中,中国具有比较优势的领域就是制造业,比如手机产业链的电子制造业;希望大力发展的领域也是这个领域的延伸,如智能制造、精密制造。中国一些制造业很有全球竞争力,这种竞争力大致可以这样简要描述:有品质比我们做的好的,但价格要贵很多;有比我们卖的便宜的,但品质差很多。这就是我们制造业在全球产业链分工的地位。我们会在这个领域寻找质地较好、专业专注、经营良好,有相对竞争力的公司。其次,适当选择下一阶段行业周期复苏的公司。最后,备选大基建,因为如果经济全面回落,除了减税、降费这种政策红利,政府唯一能主动做为的就是基建,尤其高铁、城铁相关。以上是目前的规划,我们会根据未来市况的发展与变化灵活做调整。

作为地球上历史最悠久的民族,我们没有被淘汰,总能阶段性崛起,在这个星球上有自己的位置,让文化基因得以传承下来,总是有一些原因的。个人以为所谓中国人的特质,总结两点就是务实与血性,前者强调和,以和为贵但又和而不同,大家一起好好过日子;后者则是在严峻挑战和危险面前敢于战天斗地,我们有的文化传说中充满夸父逐日、愚公移山、精卫填海这样的故事,而同一时期今天西方列强还在祷告神的垂怜和保佑。一个从小就听这种传说长大的中国人,都会努力把握自己的命运,这决定了我们这个民族总能在和命运的博弈中找到生存的路径与模式,这个已经不能用一次又一次的幸运来解释。因此再大的困难,都会过去,危机有可能会伤害一些人,同样也会给另一些人带来机会,我们会努力成为后者,抓住这次历史机遇。熬过这一轮经济衰退的熊市,耐心等待市场的出清 后重大机会来临,我们就有可能迎来本世纪一个大底部,希望各位取得一个相对满意的回报。

寄语各位总~

过去已然过去,脱离和未来相联系的过去无意义,我们活在对未来世界的估计里;靠不完备的信息,和谬误打交道,努力做出正确的决定比错误更多,或让前者效果远超过后者的后果,谨慎管理过程的风险,包括认知、系统、具体投资标的确认,这就是我们的主要工作。资本和时间都是投资的杠杆,但真正的支点却在于我们的投资策略和取得的投资绩效。同样,各类投资方法、策略中,也有 “正确的投资方法”和“正收益”的区别——糟糕的投资方法一样也可能产生正收益,而且如果周期不够长,这种概率层面的不利未必会显现在投资收益上。这提醒我们更加关注过程,而不是那个“结果”。对于长期生存博弈过程而言,只有阶段和环节,根本没有什么终局性结果可言。我们还是谨言慎行,抱着如履薄冰的心态,妥善打理各位自己的资产。

提前预祝各位2019年生活愉快、身体健康、阖家幸福、万事如意!

出处:蔚蓝之心 http://far.js093.84684.net/community/read.php?tid=37606

曾几何时,看全市场估值是一个很好方法。

非金融a股,pe,pb已经逼近05年,08年,12年的历史大底。能否使用历史抄底。。。